En varias ocasiones hemos explicado distintos aspectos del funcionamiento del sistema de sociedades de tasación y cuáles son sus ventajas. En este sentido, resulta interesante conocer cómo se desarrolla la actividad de la valoración hipotecaria en otros países de nuestro entorno, ya que ello nos permite establecer comparaciones respecto del grado de sofisticación y eficacia de los distintos sistemas, y entender así en qué punto se sitúa el caso español.

No podemos olvidar que las tasaciones hipotecarias son herramientas imprescindibles para asegurar la estabilidad financiera: que las garantías hipotecarias se encuentren valoradas de manera precisa e independiente es clave para lograr la confianza de los inversores en los bonos o cédulas hipotecarias, para establecer un adecuado nivel de reservas de capital de las entidades financieras y para permitir un flujo de financiación saludable para la población.

Ante la posibilidad de una pérdida de esta estabilidad financiera —un riesgo sistémico que pondría en jaque el funcionamiento de la economía nacional— todos los países cuentan con un supervisor bancario (en nuestro caso, el banco Central Europeo y el Banco de España) que se preocupan de vigilar la calidad de los activos y de tomar medidas para asegurar dicha estabilidad. Pero son pocos, como ahora veremos, los que, además, cuentan con un sistema específico para asegurar valoraciones robustas. Nosotros creemos que el disponer de un sistema de esa naturaleza es un factor de seguridad adicional muy importante para el mercado hipotecario, el sistema bancario y, en general, para favorecer la estabilidad financiera del país. Y creemos que un sistema de valoración robusto debe disponer de varias líneas de defensa, es decir, de mecanismos que, superpuestos, aseguren una adecuada calidad, control y supervisión del proceso de valoración.

Así, podríamos considerar un sistema de valoración hipotecaria tanto más sólido cuantas más líneas de defensa haya establecido, y cuanto más exigentes sean los requisitos impuestos a cada una de ellas. Por su parte, el sistema español de valoración consta de los siguientes mecanismos:

- Como primera línea de defensa, la figura del técnico valorador que, para asegurar su competencia profesional, debe poseer una licenciatura en Arquitectura o Ingeniería, garantizando así su dominio sobre aspectos inmobiliarios y constructivos.

- Como segundo mecanismo, un conjunto de sociedades de tasación, sometidas a una estricta regulación, cuya misión es supervisar la calidad y objetividad de todos y cada uno de los informes de valoración realizados por los profesionales anteriores.

- Y, finalmente, como tercera línea de defensa, la labor supervisora del Banco de España, que inspecciona de manera regular la actividad y organización de las sociedades de tasación.

Si nos fijamos en algunos otros países con mercados hipotecarios relevantes encontramos ejemplos como el de Reino Unido o Francia, donde esta actividad está escasamente regulada y, en general, la profesión del valorador se autorregula a través de asociaciones profesionales, sin que exista labor de supervisión adicional por parte de las autoridades públicas.

En un nivel de exigencia más elevado se encontrarían países como Italia —donde el Banco de Italia vigila que los bancos verifiquen que los tasadores y compañías de valoración no se encuentren en situación de conflicto de intereses— y Alemania, donde la Ley Pfandbrief regula los conocimientos y experiencia que deben poseer los valoradores, y donde la actividad de valoración es supervisada por la Autoridad de Supervisión Bancaria (la Federal Financial Supervisory Autority, BaFin).

Fuera de nuestro continente encontramos el ejemplo más similar, en multiplicidad de líneas de defensa, al español: en Estados Unidos, la Ley Dodd-Frank sentó las bases del marco legal de las denominadas Appraisal Management Companies, empresas sujetas a supervisión por parte de la agencia certificadora estatal que les corresponda, y cuya misión es revisar el cumplimiento de los requisitos aplicables a los valoradores y a las tasaciones.

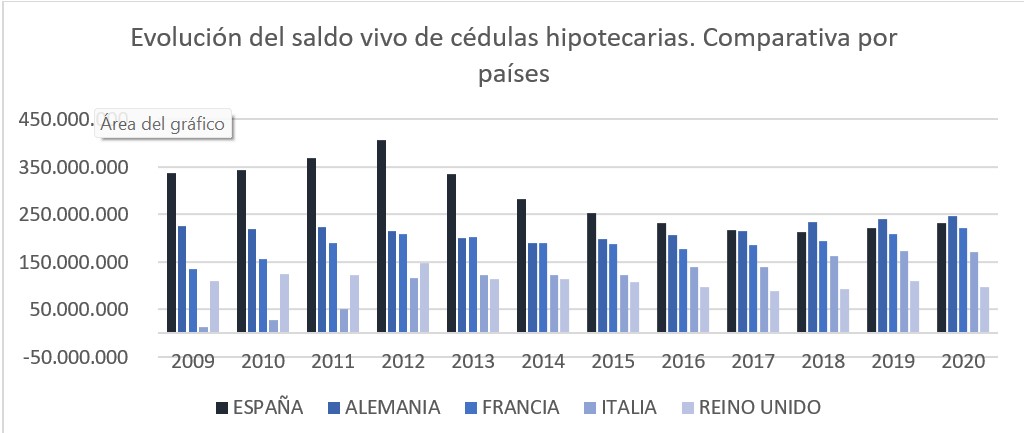

En el siguiente gráfico se puede comparar la evolución del saldo vivo (volumen de crédito) de los distintos países europeos en forma de bonos o cédulas hipotecarias. Como se puede apreciar, España y Alemania son las naciones a la cabeza de la estadística, motivo por el cual han implementado históricamente mecanismos más intensivos de regulación de la valoración hipotecaria, en tanto que países como Reino Unido, con una regulación mucho menos desarrollada, tienen mercados hipotecarios de bastante menor magnitud. Estados Unidos, que también ha implementado 3 líneas de defensa en su regulación, tiene un amplísimo mercado hipotecario, unas 30.000 veces superior en volumen de crédito al de España.

Entre las conclusiones generales que se pueden obtener de esta somera comparativa destacaríamos dos: por una parte, que existe una gran dispersión en Europa en cuanto a las formas concretas de regular la actividad de valoración hipotecaria (es decir, no cabe hablar de la existencia de modelos europeos ni de armonía entre los distintos países); y, por otra parte, que todos los sistemas actualmente existentes están siendo progresivamente reforzados a medida que la normativa internacional (desde los puntos de vista de protección del consumidor, de desarrollo del mercado hipotecario y de política prudencial de las entidades financieras) va incorporando nuevos requisitos globales.

En este sentido, creemos el modelo español se sitúa en una situación adelantada a nivel internacional, y que ha logrado configurar un mercado de la valoración sólido y de una gran robustez, contribuyendo de manera muy sustancial a la estabilidad financiera de nuestras instituciones.