Últimamente, la ocupación ilegal ha sido con frecuencia protagonista de los espacios informativos. Y no es para menos, ya que, más allá de las molestias y complicaciones sufridas por sus propietarios, el impacto que este fenómeno ocasiona en el valor de un inmueble es incuestionable.

Cuantificar el número de viviendas ocupadas no es tarea fácil. Si bien el Institut Cerdà o la Oficina de Seguimiento de Viviendas Ocupadas de la Comunidad de Madrid lo estiman en unas 100.000, lo cierto es que la cifra difiere según la fuente. Lo que sí parece claro es que sólo en 2019 se celebraron, según datos del Poder Judicial, 4.017 juicios por ocupación ilegal de una vivienda.

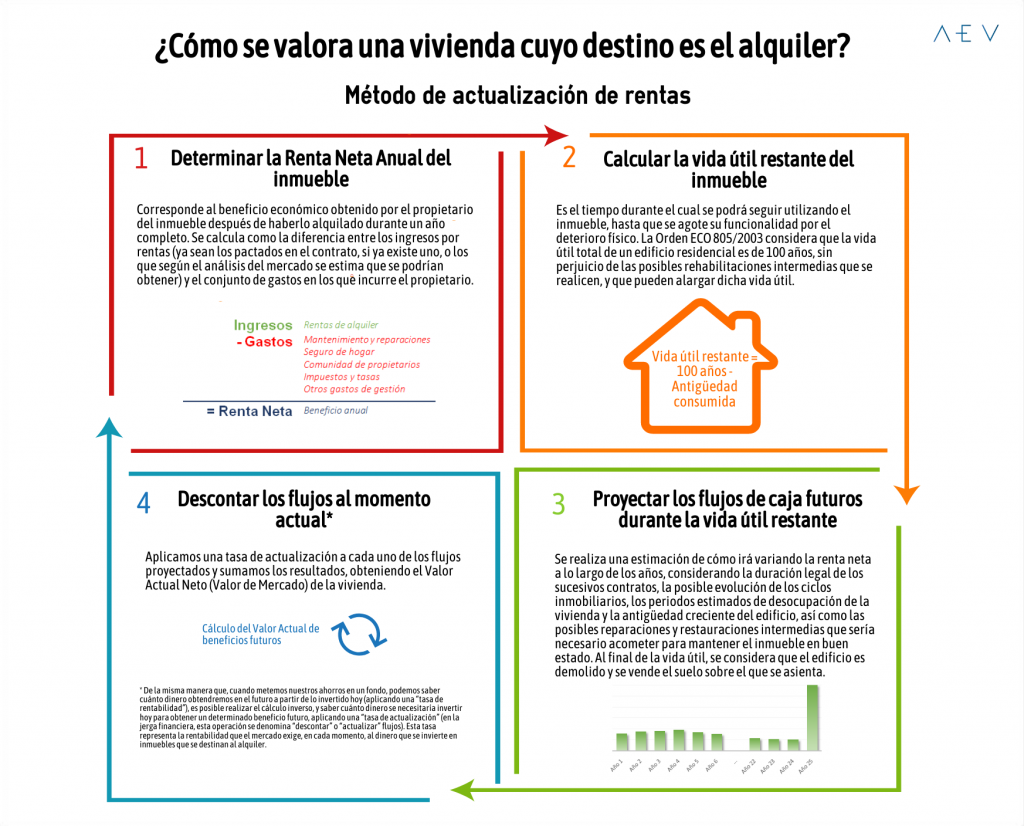

Con estas cifras sobre la mesa, la ocupación ilegal constituye todo un reto desde el punto de vista técnico, ya que su efecto no se limita a la disponibilidad de la propia vivienda, o al estado del edificio en cuestión, sino que tiene repercusiones también en las viviendas aledañas que, a menudo, experimentan pérdida de demanda o, incluso, se ven afectadas por la estigmatización de una zona en concreto. Este hecho ha obligado a las sociedades de tasación a poner en marcha protocolos específicos de actuación, así como a definir metodologías concretas para cuantificar el impacto sobre el valor.

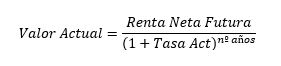

La comprobación del estado de ocupación del inmueble por parte del tasador es un requisito normativo en las valoraciones reguladas, y constituye una práctica muy aconsejable en cualquier valoración fuera del ámbito regulado (en este post comentamos la diferencia entre «tasaciones oficiales/reguladas» y el resto de valoraciones). En caso de que el ocupante no coincida con su propietario, se deberá indagar sobre cuál es el régimen legal que regula la relación entre propietario y ocupante, y la posible repercusión que éste pueda tener sobre el valor de la vivienda. Y aquí es importante recalcar que el periodo durante el cual el propietario no pueda disponer libremente de la vivienda, o la renta que, en su caso, perciba durante dicho periodo son aspectos que tienen un impacto específico en el valor del bien. Asimismo, la incertidumbre de mercado derivada del riesgo asumido por un potencial comprador y el eventual deterioro del entorno serán también aspectos fundamentales en la ecuación del valor del inmueble. Además de todo ello, una ocupación ilegal no sólo dificulta la libre disposición de la vivienda a su propietario, sino que también impide o complica en extremo que una entidad financiera pueda otorgar una hipoteca utilizándola como garantía.

Cuando, por distintos motivos, resulta necesario conocer el valor de un inmueble ocupado ilegalmente para la toma de algún tipo de decisión económica, las sociedades de tasación cuentan con mecanismos metodológicos para evaluar con el mayor rigor posible la repercusión de una ocupación en el valor del inmueble. Si un buen asesoramiento es siempre deseable, resulta totalmente imprescindible en situaciones tan particulares como la de una ocupación ilegal; en estos casos, es necesario contar con informes de tasación realizados por expertos con pericia y amplios conocimientos. Sólo así esta información será útil para que propietarios, inversores y usuarios puedan tomar las decisiones correctas.