Ser propietario de bienes inmobiliarios es una fuente de riqueza. Sin embargo, se trata de una riqueza en muchas ocasiones ilíquida, es decir, que no puede ser fácilmente convertida en dinero líquido para la adquisición de otros bienes distintos. De alguna manera, se posee un patrimonio que no se puede movilizar, bien porque se necesita seguir utilizando el inmueble (y, por tanto, no es posible venderlo), bien porque resulta complicado transaccionarlo por alguna circunstancia relacionada con el propio inmueble o con su mercado.

En estas circunstancias, quienes disponen de patrimonio inmobiliario pueden necesitar recurrir a fórmulas de movilización de esa riqueza, que podemos agrupar en dos categorías:

- Aquellas que suponen una trasferencia de la propiedad del inmueble, y en las que el nuevo propietario no toma posesión de la vivienda hasta el fallecimiento del titular original. Entre ellas está la venta de la nuda propiedad, mediante la que el propietario recibe el importe de la venta y mantiene el derecho al uso del inmueble durante el resto de su vida (el comprador, por su parte, lograr adquirir un inmueble a un precio más bajo, si bien se ve obligado a esperar al fallecimiento del ocupante para poder tomar posesión de él).

Similar a ésta es la fórmula de las rentas vitalicias inmobiliarias, con la diferencia de que el importe de la venta no se recibe de una vez, sino fraccionada en el tiempo, en forma de renta vitalicia, hasta la fecha del fallecimiento. Por último, el mecanismo de vivienda inversa permite al propietario vender la vivienda y convertirse en su inquilino de forma vitalicia.

- Aquellas otras en las que se retiene la propiedad, pero se logra obtener liquidez gracias a ella. Entre estas fórmulas está la conocida hipoteca inversa, un préstamo hipotecario en el que el importe prestado por el banco no se recibe de una vez, sino también fraccionado en el tiempo hasta el fallecimiento. El préstamo debe ser devuelto tras el fallecimiento del solicitante, por parte de sus herederos, que para ello pueden utilizar sus propios ahorros o bien vender la vivienda que se empleó como garantía del préstamo.

Asimismo, los propietarios de viviendas alquiladas pueden recurrir a la fórmula del anticipo de alquileres, la cual les permite recibir con anticipación la suma de las rentas correspondientes a un determinado periodo de tiempo.

Para analizar correctamente la viabilidad económica de este tipo de fórmulas de utilización de la propiedad, resulta esencial conocer las bases de la valoración de dos derechos reales, la nuda propiedad y el usufructo. Veamos primero sus definiciones:

- La nuda propiedad es el derecho que ostenta una persona sobre un bien del que es propietario, si bien con la limitación de no tener derecho a su posesión y disfrute.

- Por otro lado, el usufructo es, precisamente, el derecho a la posesión y disfrute de ese mismo bien.

Por tanto, la suma de la nuda propiedad y del usufructo, o su consolidación en una sola persona, daría lugar al “pleno dominio” del inmueble, por el cual se posee tanto su propiedad como el derecho a su uso y disfrute.

Es, por ejemplo, muy habitual heredar la nuda propiedad de inmuebles en aquellas situaciones en que la persona fallecida deja un cónyuge viudo/a, puesto que sobre él o ella recae el derecho de usufructo del inmueble, en tanto que la nuda propiedad se reparte entre éste y el resto de herederos. Esta misma situación se puede dar a través de la donación de la nuda propiedad, cuando el donante quiere reservarse la posibilidad de seguir utilizando el inmueble durante el resto de su vida.

Ahora bien, ¿cómo se determina el valor de cada uno de estos dos derechos? Para su cálculo, partiremos de la base de que la suma de sus valores debe corresponder, lógicamente, al valor del pleno dominio de inmueble, es decir, al valor de mercado que determinamos habitualmente.

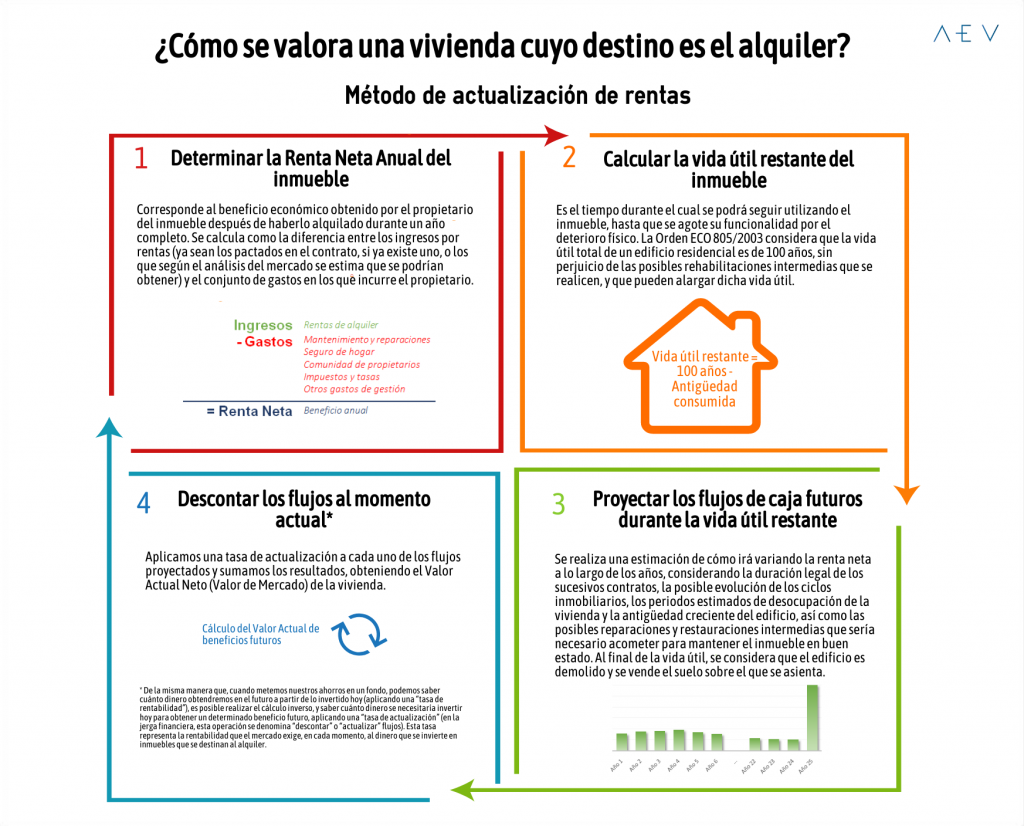

Teniendo esto en cuenta, obtendremos primero el valor del usufructo. Dado que ostentar el derecho de “uso y disfrute” es, conceptualmente, muy similar a lo que se logra arrendando un inmueble, el valor del usufructo se determinará como si el usufructuario fuera un inquilino; es decir, el valor del usufructo corresponderá a la suma (actualizada al presente) de todas las rentas que pagaría un potencial inquilino que tuviera la misma edad que el usufructuario, desde la actualidad hasta el momento en que falleciese. Para estimar ese momento, se emplean tablas con datos medios de supervivencia de hombres y de mujeres, aplicando a la renta de cada año la probabilidad de que el inquino siguiera vivo en ese momento (de esta manera, las rentas en edad más avanzada pesan menos sobre el valor final que las de los primeros años). Para entender mejor este procedimiento, se puede consultar nuestro post sobre valoración de viviendas destinadas al alquiler.

Una vez calculado el valor del usufructo, es sencillo determinar el de la nuda propiedad: corresponderá a la diferencia o resta entre el valor del pleno dominio (o valor de mercado normal) y el valor del usufructo.

Como se puede apreciar, determinar el valor de estos derechos reales —tan útil de cara a la utilización de procedimientos de monetización de la riqueza inmobiliaria— requiere de importantes conocimientos tanto técnicos como de mercado, puesto que se deben estimar con precisión las rentas consideradas en la metodología, lo que depende de un adecuado análisis del inmueble y de su mercado local. Por ello, es importante contar con proveedores profesionales cualificados, como las sociedades de tasación, para este tipo de valoraciones.