Un principio es aquel conjunto de fundamentos o reglas básicas que estructuran el funcionamiento de una ideología, una doctrina, una religión o una ciencia. Así, igual que —por ejemplo— toda la mecánica de fluidos está apoyada en el principio de Arquímedes (que reza que “todo cuerpo sumergido en un fluido experimenta un empuje vertical y hacia arriba igual al peso de fluido desalojado”), la realización de valoraciones también se apoya en un conjunto de presupuestos básicos, expresamente citados en la Orden ECO 805/2003, normativa utilizada para las valoraciones para finalidades reguladas en España.

Además de servir de fundamento a toda la metodología con la cual se realizan las valoraciones, estos principios deben ser tomados también como criterios a la hora de interpretar cualquier aspecto de la normativa sobre el que se tenga alguna duda o que no se encuentre expresamente regulado.

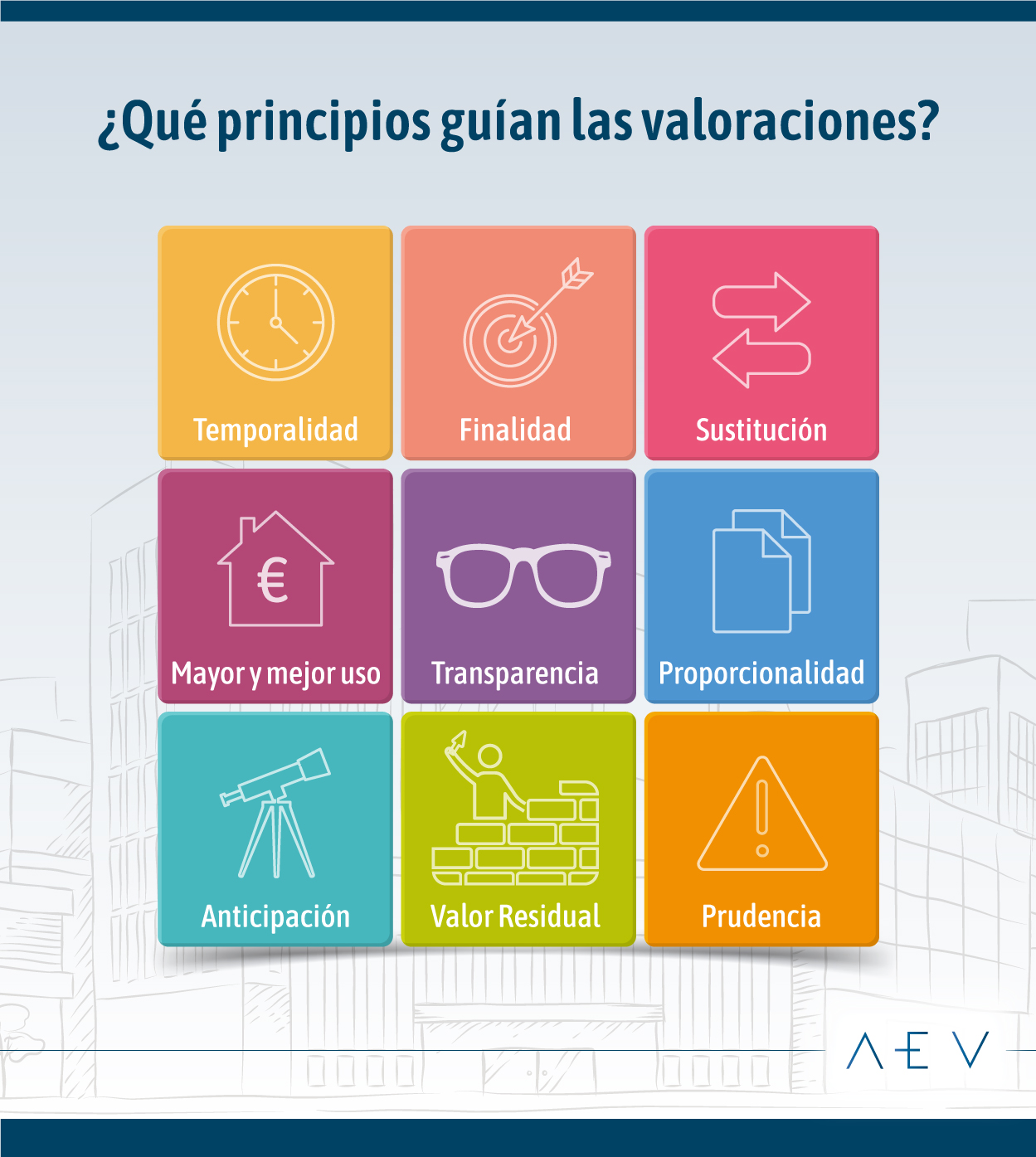

Quizás el más básico de todos los principios que atañen a la valoración de bienes de todo tipo sea el de temporalidad, según el cual el valor de un bien es variable a lo largo del tiempo. Es importante tener en cuenta este principio a la hora de interpretar los resultados de una valoración, ya que estos expresan el valor del bien en una determinada fecha y, por tanto, pasado un cierto tiempo pueden dejar de ser útiles a los efectos para los que se dicho valor determinó (es por ello que se establece una caducidad de los informes de valoración).

Otro de los más importantes principios de esta disciplina es el de finalidad, según el cual la finalidad de la valoración condiciona el método y las técnicas de valoración a seguir. Y es que, como ya hemos comentado en alguna ocasión (ver post “¿Cuántos valores tiene un inmueble?”), el valor de un bien depende de con qué intención lo estemos valorando: no será lo mismo valorar a efectos de la fijación de impuestos que para la realización de una inversión, o para una compraventa, y las diferentes finalidades conllevan el uso de distintos métodos y la adopción de diferentes hipótesis de partida.

El tercer fundamento de toda valoración es el denominado principio de sustitución, según el cual el valor de un inmueble es equivalente al de otros activos de similares características sustitutivos de aquél. Este principio es el que da sentido al principal y más directo de los métodos de valoración, el método de comparación, en el cual se apoyan el resto de metodologías, y que se basa en la selección de testigos o comparables similares al bien valorado, cuyos precios se toman como referencia para determinar el valor de éste.

A continuación, cabe mencionar dos principios que entran en juego cuando un activo puede tener, para una misma finalidad, varios valores distintos en función de los supuestos de partida que se adopten para su valoración. Por una parte, tenemos el principio de mayor y mejor uso, según el cual el valor de un inmueble susceptible de ser dedicado a diferentes usos será el que resulte de destinarlo, dentro de las posibilidades legales y físicas, al económicamente más aconsejable. Así, si un mismo inmueble puede dedicarse, indistintamente, a vivienda o a oficina, se valorará por el uso que resulte más rentable en su mercado. Por otra parte, interviene el principio de probabilidad, según el cual ante varios escenarios o posibilidades de elección razonables se elegirán aquellos que se estimen más probables. Por ejemplo, si en un campo se pueden realizar dos tipos de cultivos igualmente rentables, la valoración se realizará conforme al tipo de cultivo que resulte más probable que se acabe utilizando.

La normativa cita, por otro lado, dos preceptos que atañen, específicamente, a la realización de los informes de valoración. El primero de ellos es el principio de transparencia, según el cual el informe de valoración de un inmueble deberá contener la información necesaria y suficiente para su fácil comprensión y detallar las hipótesis y documentación utilizadas. El segundo es el principio de proporcionalidad, según el cual los informes de tasación se elaborarán con la amplitud adecuada teniendo en cuenta la importancia y uso del objeto de valoración, así como su singularidad en el mercado.

Finalmente, existen otros tres principios aplicables a algunos tipos de valoraciones en concreto:

- Las valoraciones de explotaciones económicas (por ejemplo, hoteles, colegios, centros comerciales o inmuebles alquilados, entre otros) se apoyan en el principio de anticipación, según el cual el valor de un inmueble que se encuentre en explotación económica es función de las expectativas de renta que previsiblemente proporcionará en el futuro. Es precisamente este principio en que da sentido a otra de las metodologías básicas de valoración, el método de actualización.

- Por su parte, las valoraciones de terrenos e inmuebles en construcción se fundamentan en el principio del valor residual, según el cual el valor atribuible a cada uno de los factores de producción de un inmueble será la diferencia entre el valor total de dicho activo y los valores atribuibles al resto de los factores. Expresado de otra manera, este principio quiere decir que el valor de un terreno se puede obtener restando, del valor de mercado del producto que se pueda construir en él, todos los gastos e inversiones necesarios para desarrollarlo y venderlo.

- Finalmente, en las valoraciones realizadas específicamente para finalidad hipotecaria (concesión de préstamos cuya garantía son los bienes valorados), entra en juego el denominado principio de prudencia, según el cual, ante varios escenarios o posibilidades de elección igualmente probables se elegirá el que dé como resultado un menor valor de tasación.

Entre las situaciones más habituales donde una valoración puede resultar de enorme utilidad se encuentran las herencias. No es raro que, a la hora de que los herederos de un bien decidan proceder a su venta, bien sea a un tercero, bien a uno de los propios herederos, surjan numerosas dudas —cuando no, directamente, disputas— relacionadas con el valor del mismo, toda vez que los intereses particulares de cada uno de los herederos, según sea su propósito respecto de ese bien, conllevan que los valores que le asignan sean distintos y, en general, subjetivos. En una encrucijada como esta, la más sabia decisión es recurrir a un experto independiente, como es una sociedad de valoración, que, de forma objetiva y sin considerar ninguno de estos intereses particulares, proporcione una opinión imparcial sobre el valor de mercado del activo que sirva para conciliar las opiniones de todos los herederos. Además, la sociedad de valoración dispone de las herramientas y capacidades necesarias para asesorar a los herederos en un sentido más amplio, no únicamente valorando los bienes inmuebles en cuestión, sino también el denominado caudal relicto o masa hereditaria, es decir, el conjunto de bienes, derechos y obligaciones (deudas) que forman el patrimonio del fallecido que será repartido en el proceso sucesorio.

Entre las situaciones más habituales donde una valoración puede resultar de enorme utilidad se encuentran las herencias. No es raro que, a la hora de que los herederos de un bien decidan proceder a su venta, bien sea a un tercero, bien a uno de los propios herederos, surjan numerosas dudas —cuando no, directamente, disputas— relacionadas con el valor del mismo, toda vez que los intereses particulares de cada uno de los herederos, según sea su propósito respecto de ese bien, conllevan que los valores que le asignan sean distintos y, en general, subjetivos. En una encrucijada como esta, la más sabia decisión es recurrir a un experto independiente, como es una sociedad de valoración, que, de forma objetiva y sin considerar ninguno de estos intereses particulares, proporcione una opinión imparcial sobre el valor de mercado del activo que sirva para conciliar las opiniones de todos los herederos. Además, la sociedad de valoración dispone de las herramientas y capacidades necesarias para asesorar a los herederos en un sentido más amplio, no únicamente valorando los bienes inmuebles en cuestión, sino también el denominado caudal relicto o masa hereditaria, es decir, el conjunto de bienes, derechos y obligaciones (deudas) que forman el patrimonio del fallecido que será repartido en el proceso sucesorio.